Wat is asset allocation?

Asset allocation is het verdelen van je vermogen over verschillende asset classes en de belangrijkste keuze die je kan maken in het beheer van je portfolio.

Er zijn verschillende soorten asset classes:

- Aandelen

- Obligaties

- Cash

- Vastgoed

- Commodities

- Alternatieve beleggingen

Iedere asset class is een groep van effecten die gelijkaardige eigenschappen hebben en zich hetzelfde gedragen op de beurs.

Iedere asset class heeft een eigen risico-rendements verhouding. Aandelen en vastgoed dragen bijvoorbeeld het hoogste risico maar hebben ook het potentieel om het hoogste rendement te leveren.

Obligaties en cash instrumenten (spaarrekeningen en termijnrekeningen) hebben een veel lager risico en hebben ook niet het potentieel om hetzelfde rendement te leveren als aandelen en vastgoed.

Zoals eerder al vermeld is asset allocation de spreiding van je vermogen over deze asset classes. De keuze van spreiding dient gemaakt te worden in functie van het risicoprofiel van de belegger. Het is dus een keuze die alleen jij persoonlijk kan maken, wat zijn jou doelen, en wat is de termijn waarop je je doel wilt halen? Dit zijn zeer belangrijke vragen want algemeen wordt aangenomen hoe meer tijd je hebt om te beleggen hoe meer risico je kan nemen.

Om even te illustreren met een voorbeeld met leeftijd:

Jan is 22, net afgestudeerd en heeft een eerste job te pakken. Hij besluit om maandelijks al een klein deel van zijn inkomen te beleggen voor zijn pensioen. Omdat Jan nog zeker 45 jaar te werken heeft als we ons baseren op een pensioenleeftijd van 67 kan hij met dit deel van zijn geld meer risico nemen want hij heeft het niet nodig in de komende jaren. Jan kan dus meer risico nemen in zijn portefeuille door een overgewicht te geven aan de meest risicovolle asset classes.

Piet daarentegen is 55 en heeft nog 12 jaar te gaan tot zijn pensioen. Op dit moment in zijn leven heeft hij al een aardig spaarpotje opgebouwd en hij zou hier graag ook gebruik van willen maken eens hij met pensioen gaat. Piet heeft nog 12 jaar te gaan maar hij maakt zich zorgen over inflatie, hij wil graag zijn koopkracht behouden maar hij wilt vooral geen zwaar verlies lijden op dit punt in zijn leven, hij moet zich dus voorzichtiger opstellen. Piet gaat dus voor een defensievere asset allocation kiezen als Jan om eventuele verliezen te beperken.

Zoals je al kan zien zijn er verschillende factoren die tot een gepaste asset allocation leiden. In het kort kan men stellen:

“Asset allocation can be defined as the process of investing assets in a manner reflecting one’s unique ability, willingness and need to take risk.”

Algemeen wordt aangenomen dat geld wat je op de korte tot middellange termijn nodig hebt niet geschikt is voor te beleggen.

Als de belegger tot een goed geïnformeerd besluit is gekomen over hoeveel risico hij of zij wil en kan nemen dan is de volgende en waarschijnlijk de belangrijkste stap de verdeling tussen aandelen en obligaties of cash instrumenten.

Asset allocation strategieën

Hier zijn verschillende strategieën voor en de belegger moet zelf beslissen welke het best van toepassing is.

Age in bonds

Simpeler wordt het niet, gewoon je leeftijd is het percentage van obligaties in je portefeuille, dit is een algemeen aangenomen strategie die goed werkt voor veel beleggers.

Age – 10 in bonds

Een iets agressievere benadering van de bovenstaande strategie.

Benjamin Graham 75/25

Deze strategie komt uit het boek “The Intelligent Investor” van de welbekende mentor van Warren Buffett namelijk Benjamin Graham. Hij stelt dat de portfolio van de intelligente belegger nooit meer als 75 procent aandelen mag bevatten en nooit minder als 25 procent en vise versa voor obligaties.

Persoonlijk zou ik ook nooit minder als 25% obligaties/cashinstrumenten aanhouden.

Benjamin Graham raadt geen statische asset allocation aan maar eerder een weloverwogen keuze in functie van de toestand op de markt. Stel dat het sentiment overdreven is en de beurzen zijn zwaar overgewaardeerd dan raadt hij aan om meer obligaties aan te houden als aandelen als er dan een crash komt kan de belegger omschakelen van een laag aandelen percentage naar een hoog aandelen percentage en dus het begrip van “buy low, sell high” gebruiken om het rendement te maximaliseren. Indien de belegger geen weloverwogen keuze kan maken over de toestand van de beurs is een 50/50 verdeling tussen aandelen en obligaties aangewezen. Het klinkt simpel maar als je het in de praktijk kan omzetten is dit een winnende strategie.

Max drawdown

Deze strategie is controversieel want resultaten uit het verleden zijn geen garantie voor de toekomst doch wordt deze strategie vaak gebruikt.

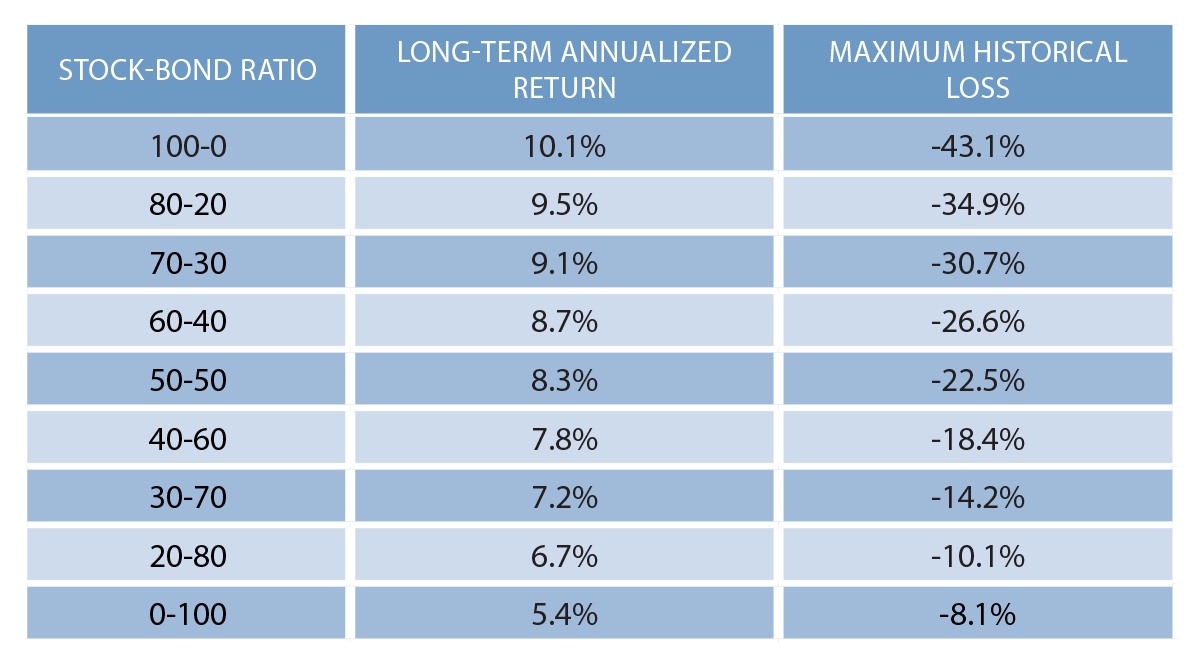

Zoals je in bovenstaande tabel kan zien heeft iedere asset allocation een andere verwachtte max drawdown en kan je dus zelf nadenken over hoeveel verlies je kan aanzien alvorens je er je ongemakkelijk bij begint te voelen.

Kanttekening bij de tabel: De rendementen die je ziet in bovenstaande tabel zijn historische rendementen, we hebben de afgelopen jaren een bull market gehad voor obligaties en met interest rates op het peil wat ze nu zijn is er maar één richting waar de koersen van obligaties uit kunnen en dat is omlaag. Indien de rente daalt stijgen de prijzen van obligaties en omgekeerd. De rendementen hierboven zijn verkregen in een omgeving van dalende rente.

Gebruik van een glide path

Het gebruik van een glide path houdt in dat de belegger zijn asset allocation gaat aanpassen naarmate zijn doel nadert. Zoals in het voorbeeld kan een jonge belegger meer risico nemen als iemand de zijn pensioenleeftijd nadert. De aandelen/obligatie verhouding verandert dus met de tijd. Dit leunt ook aan bij de age in bonds regel.

Uitzonderingen

Natuurlijk zijn er uitzonderingen, mensen die voldoende vermogend zijn hebben de luxe van constant meer risico te nemen. Als iemand bijvoorbeeld 100 miljoen euro belegd heeft en zijn portfolio zakt 50% dan blijft er nog steeds 50 miljoen over. Deze mensen hebben vaak ook nog voldoende andere inkomsten zodat ze hun beleggingsportefeuille gewoonweg niet nodig hebben, voor de meesten onder ons is dit wel anders.

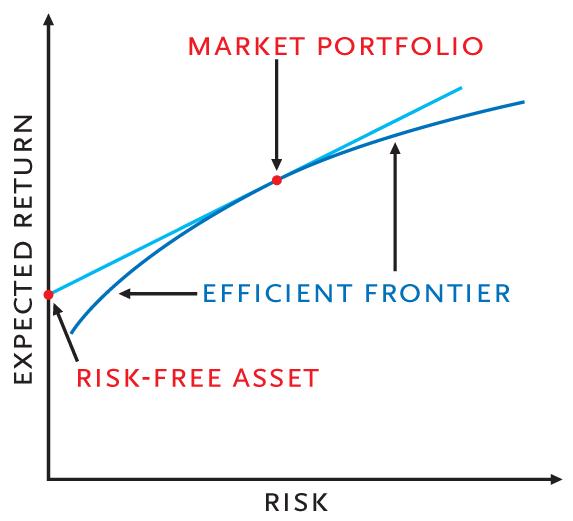

Modern Portfolio Theory

Modern Portfolio Theory is de theorie over hoe risico averse beleggers hun portefeuille kunnen optimaliseren of maximaliseren in functie van een bepaald niveau van risico. Als we besluiten dat meer risico meer rendement oplevert zou het in de praktijk ook mogelijk moeten zijn om een portefeuille te creëren die zoveel mogelijk rendement biedt voor een bepaald niveau van risico.

Dus waarom zou je meer risico nemen voor hetzelfde rendement terwijl je hetzelfde rendement kan bereiken met minder risico?

Dit was een korte introductie in de basis van asset allocation. In komende artikels ga ik nog verder ingaan op de belangrijkste asset classes namelijk aandelen, obligaties en cash.

Wat is jou asset allocation?