Naast koersstijgingen zijn dividenden een belangrijk deel van het rendement van aandelen, in deze post een eenvoudig voorbeeld van hoe je kan dividend beleggen met een portefeuille van ETF’s.

Volg mij op facebook en twitter!

Dividend beleggen in België wint aan populariteit dit is mede te danken aan het feit dat je sinds kort een deel van de roerende voorheffing die je betaald hebt op de ontvangen dividenden kan terugvorderen via de personenbelasting. Helaas is dit enkel mogelijk voor dividenden ontvangen uit beleggingen in aandelen. Vergis je dus niet.. de roerende voorheffing betaalt op dividenden ontvangen uit fondsen en ETF’s kan je niet terugvorderen! In dit artikel kan je meer lezen over interessante Belgische dividendaandelen.

Maar wat zijn dividenden eigenlijk?

Dividend is winstuitkering van een bedrijf aan haar aandeelhouders.

bron: https://nl.wikipedia.org/wiki/Dividend

Een dividend is dus eigenlijk de deelname in de winst die je krijgt omdat jij investeert in het bedrijf. Een dividend is fundamenteel verschillend van de coupon die je krijgt wanneer je een obligatie koopt. Bij een obligatie wordt er vooraf een bepaalde looptijd en rente vastgesteld die gegarandeerd zijn als het bedrijf niet failliet gaat, dit is bij een dividend niet zo. Bedrijven zijn niet verplicht om dividend uit te keren sommige bedrijven kiezen ervoor om alle cash flow weer terug te investeren in het bedrijf zelf zoals bijvoorbeeld het Berkshire Hathaway van Warren Buffett.

Om het simpel uit te leggen moet je je inbeelden dat jij een bedrijf wilt starten maar je hebt kapitaal nodig, je hebt grote plannen maar je hebt niet genoeg geld en de bank wil je ook maar zoveel lenen, wat kan je dan doen? Je bedrijf publiek maken en ermee naar de beurs trekken. Je geeft dan aandelen uit die je verhandelt tegen een bepaalde prijs. Beleggers kopen deze aandelen dan, wat ervoor zorgt dat jij extra cash (oftewel equity) hebt om aan te wenden voor je bedrijf. Hiermee sta je een deel van de ownership van je bedrijf af maar je krijgt wel een kapitaalinjectie. Stel dan dat het goed gaat met je bedrijf en je maakt wat winst onderaan de streep dan kan je beslissen je aandeelhouders te belonen voor het risico dat ze lopen door te investeren in jou bedrijf door ze een dividend uit te keren. Een dividend is dus een teken dat het bedrijf in een financieel gezonde situatie zit wat dus de kans op een goede investering vergroot. Om deze reden kiezen veel beleggers ervoor om op zoek te gaan naar dit soort bedrijven en hiermee doen ze dus aan dividend beleggen.

Er zijn een groot aantal bedrijven die dividend uitkeren aan de aandeelhouders maar sommige hiervan staan bekend als dividend aristocraten:

A dividend aristocrat is commonly referred to as a company that is a member of the S&P 500 index and has continuously increased their dividend for at least 25 years.

bron: https://en.wikipedia.org/wiki/Dividend_aristocrat

Het zijn deze bedrijven die reeds een lange traditie van stijgende dividenden hebben opgebouwd wat we gaan gebruiken voor deze voorbeeldportefeuille. Hiervoor is mijn keuze gevallen op deze ETF:

SPDR® S&P US Dividend Aristocrats UCITS ETF (EUR) | SPYD

Er zijn nog tal van andere ETF’s die hier perfect voor zijn enkele voorbeelden:

Vanguard FTSE All-World High Dividend Yield UCITS ETF (EUR) | VHYL

iShares MSCI World Quality Dividend UCITS ETF USD (Dist) | WQDV

Maar ik heb besloten van te opteren voor de ETF van SPDR omdat deze focussed op de echte US Dividend Aristocrats, dit zijn meestal grote logge bedrijven met een grote cashflow, ze worden vaak ook gecategoriseerd als value aandelen.

bron: http://www.morningstar.be

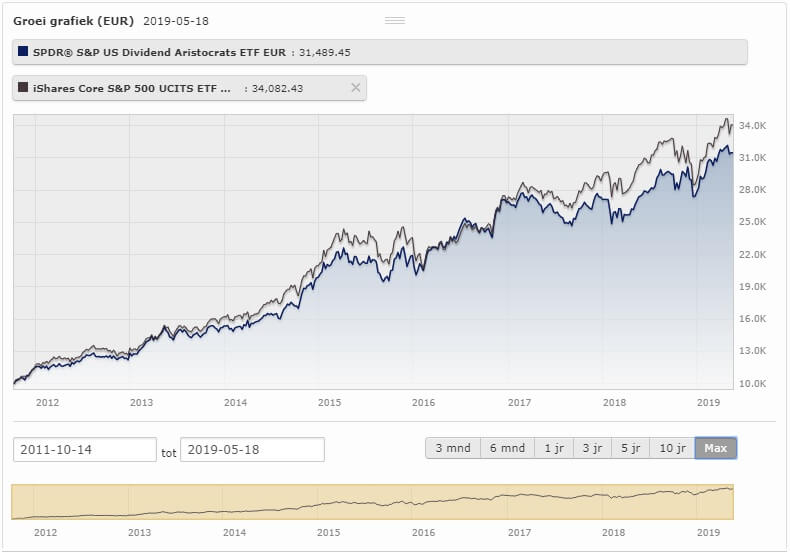

Zoals je op bovenstaande grafiek kan zien verschillen de prestaties tussen de alombekende S&P500 en de dividend aristocrats niet zo erg, het verschil zit hem onder andere in het feit dat de ene ETF kapitaliserend is en dus de dividenden opspaart en terug investeert en de andere de dividenden uitkeert. Daarnaast is er natuurlijk ook het verschil in rendement van de onderliggende waarden.

bron: http://www.morningstar.be

De verschillen tussen de ETF’s onderling verschillen nogal dus denk goed na over welke ETF je kiest. De dividend aristocrats uit de VS doen het goed maar je belegd dus enkel in Amerikaanse bedrijven, qua spreiding kan dat beter, en de Ishares ETF is ook een solide optie voor wie net die extra diversificatie kan waarderen.

bron: http://www.morningstar.be

Zoals hierboven al reeds aangehaald zijn dividend aristocraten vaak traditievolle, grote, logge, kwaliteitsvolle bedrijven met een vette cashflow. Het gevolg hiervan is dat ze minder gevoelig zijn aan marktschommelingen als we kijken naar de stand op het dieptepunt van de berenmarkt in 2018 dan zien we dat de S&P500 ETF het sterkste daalde en de US Dividend Aristocrats ETF het minst daalde.

Normaal gezien zou ik nu dan een voorstel doen voor een obligatie ETF. Je kan verschillende high yield obligatie ETF’s vinden maar het verschil tussen high yield in obligaties en de solide dividendaandelen is dat de obligaties met een hoge coupon niet zonder reden zo’n hoge coupon hebben. Meestal zijn dit obligaties van bedrijven die op financieel vlak in moeilijke papieren zitten, het risico dat je loopt door je geld uit te lenen is dus hoger vandaar de hogere rente. Een voorbeeld van een high yield bedrijfsobligatie ETF is:

iShares Global High Yield Corp Bond UCITS ETF USD (Dist) | HYLD

bron: http://www.morningstar.be

High yield obligaties zijn dus geen vervanging voor de typisch veilige obligaties die gebruikt worden voor de stabiliteit van de portefeuille. Voor het veilige en stabiele deel van je portefeuille zou ik kiezen voor ofwel een spaarrekening (of combinatie van spaar-, termijnrekening, tak21,..) ofwel moet je kijken naar een ETF die een globale obligatie index volgt zoals bijvoorbeeld:

SPDR® Bloomberg Barclays Global Aggregate Bond UCITS ETF EUR Hedged | SPFE

Oftewel een ETF die een index volgt die bestaat uit staatsobligaties met voorkeur voor Amerikaans staatsobligaties gehedged naar euro zoals bijvoorbeeld:

Xtrackers II US Treasuries UCITS ETF 2D – EUR Hedged (EUR) | XUTE

Of globale obligaties:

Xtrackers II Global Government Bond UCITS ETF 1D – EUR Hedged | XGVD

bron: http://www.morningstar.be

Keuze genoeg tegenwoordig uit obligatietrackers, dat was een tijd geleden wel anders! De rendementen zijn grotendeels gelijklopend dus misschien is het het verstandigst van je keuze te baseren op de ETF die de laagste kosten heeft.

Tot slot wou ik nog even meegeven dat deze portefeuille niet focust op het hoogst mogelijk inkomen uit dividenden, persoonlijk denk ik dat je daarvoor best kan kijken naar individuele aandelen. Lees in dat geval zeker ook eens dit artikel geschreven door Belca2. Hierin wordt ook onder andere uitgelegd waarom je focussen op de hoogst mogelijke dividenden geen goede strategie is (hint: het heeft te maken met de aandelenkoers) en waarom een torenhoog dividend geen duurzaam dividend is.

Focus jij jou beleggingen op inkomen of groei? Waarom, waarom niet?

Kom ook eens kijken op mijn facebook of twitterpagina en voel je vrij om te liken, reageren en te delen!